摘要:

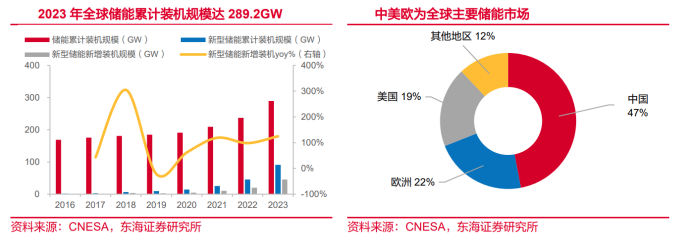

行业回顾:从量来看,全球储能装机高增,中美欧为主要市场。2023年全球储能项目累计装机规模为289.2GW,同比+21.9%;其中新型储能装机占比持续提升,2023年累计装机规模达91.3GW、同比+99.8%,装机占比达31.6%,同比+12.3pct。

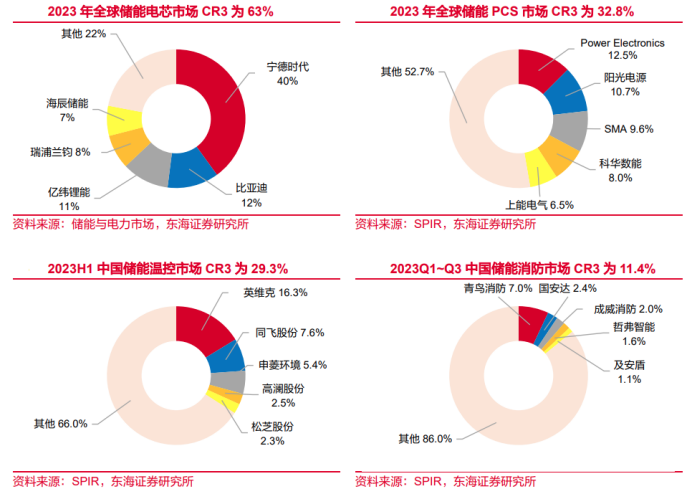

从利来看,产业链承压明显,头部企业强者恒强。上游原料价格跳水+前期产能集中投放,产业链承压明显,储能系统报价几近成本线,2024年3月国内2小时储能系统最低报价已下探至0.6元/Wh;集成端降本诉求下各细分环节竞争情况分化,电芯、PCS环节头部企业强者恒强。

板块业绩复盘:板块整体来看,2023年受益于全球储能需求放量,储能板块整体营业收入达到7126.99亿元,同比+25.6%;归母净利润699.26亿元,同比+40.2%。2023Q4板块整体实现营业收入1950.75亿元,同比-3.40%、环比+7.74%;归母净利润161.89亿元,同比-17.60%、环比-9.10%。一季度为行业传统淡季,板块整体表现较弱,2024Q1板块整体实现营收1400.40亿元,同比-10.93%、环比-28.21%;归母净利润156.81亿元,同比-6.01%、环比-3.14%。

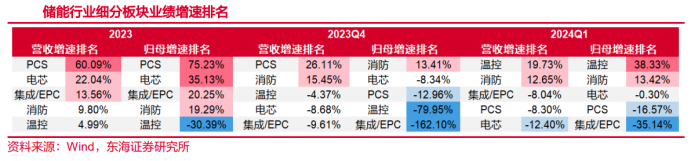

细分板块来看,营收端电芯及集成环节承压显著,PCS企业受益于由传统光伏赛道向储能转型,增速较高,2023年PCS环节实现营收1177.94亿元,同比+60.09%;归母净利润端龙企展现较强承压能力,2023年电池环节宁德时代、PCS环节阳光电源归母净利润同比分别+43.58%、+162.69%;毛利率端伴随行业落后产能逐步出清,2024年一季度电芯、PCS、集成/EPC等环节盈利能力环比明显改善;归母净利率端2023年四季度已触及底部,静待行业反转。

重点公司:宁德时代:盈利稳定,高分红凸显公司实力;国轩高科:大众入局赋能公司转型,积极出海拥抱全球电动化浪潮;阳光电源:全球逆变器龙头,业绩表现持续超预期;苏文电能:民营电能服务龙头,“源-网-荷-储”全端持续发力。

行业回顾:利端短期承压,需求远期无虞

从量来看,全球装机高增,中美欧为主要市场。2023 年全球储能项目累计装机规模为 289.2GW,同比+21.9%;其中新型储能装机占比持续提升,2023 年累计装机规模达 91.3GW、同比+99.8%(为全球储能装机主要增长来源),装机占比达 31.6%、同比+12.3pct。2020~2023 年新型储能新增装机规模均保持较高增速,年新增装机量由 4.7GW 提升至 45.6GW,CAGR 达 113.6%;从新增装机地区分布来看,中美欧为全球主要储能市场,2023 年在全球新增新型储能装机规模中的占比分别为 47%、19%、22%。

国内方面,受新能源配储政策推动,国内新型储能装机规模快速放量,2020~2023 年新型储能年新增装机规模由 1.6GW 快速增长至 21.5GW,CAGR 为 139.8%,截止 2023 年底国内新型储能累计装机规模已达 34.5GW,同比+163.4%;受益于风光配储需求及独立储能快速发展,表前大储为国内储能市场主流应用场景,2023 年电源及电网侧储能装机占新增装机规模的比例分别为 41%和 56%。国内新能源消纳形势依旧严峻+电力现货市场建设有序推进,预计未来国内储能市场仍将保持较高增速。

美国方面,2023 年新增储能装机同比+96.7%,并网流程简化、供应链改善及补贴细则落地预期下,远期需求仍将旺盛。欧洲方面,气电价格企稳但政策补贴发力,储能经济性预计仍将提升,大储装机需求待释放。

从利来看,产业链承压明显,头部企业强者恒强。上游原料价格跳水+前期产能集中投放,产业链承压明显,储能系统报价几近成本线。2022 年底至今碳酸锂价格整体震荡下行,2024 年一季度末碳酸锂价格为 10.9 万元/吨,较最高点已下跌 81.6%;上游原材料价格跳水叠加前期电池产能集中释放,储能电芯价格相应下降,2024Q1 磷酸铁锂方型储能电芯均价已下跌至 0.41 元/Wh,较 2023 年初下降 57.3%。从国内最新的招投标数据来看,2024 年 3 月国内 2 小时储能系统最低报价已下探至 0.6 元/Wh,考虑到 PCS、EMS、BMS、消防及温控等其他零部件成本,当前储能系统报价已接近成本线,产业链承压明显。

集成端降本诉求下各细分环节竞争情况分化,电芯、PCS 环节头部企业强者恒强。从储能系统成本构成来看,电芯及 PCS 为成本主要构成、合计占比超 65%;温控、消防等辅材成本占比较小,分别约 2.5%~5%、3%~5%。当前系统集成环节对成本占比较高的电芯及PCS 价格变动较为敏感,故上述环节市场竞争较为激烈,温控、消防领域尚处行业发展初期,竞争较为温和。

业绩复盘:落后产能出清,盈利环比逐渐修复

储能板块整体来看,2023 年受益于全球储能需求放量,储能板块整体营业收入达到 7126.99 亿元,同比+25.6%;归母净利润 699.26 亿元,同比+40.2%。分板块来看,PCS 环节营收净利双增显著,2023 年营收及归母净利润同比分别+60.09%、+75.2%。2023Q4 板块整体实现营业收入 1950.75 亿元,同比-3.40%、环比+7.74%;归母净利润161.89 亿元,同比-17.60%、环比-9.10%。从季度数据来看,产业链承压较为明显,电芯、温控、集成环节营收及归母净利润同比均有不同程度下滑,但环比已有改善趋势。一季度为行业传统淡季,板块整体表现较弱。2024Q1 板块整体实现营收 1400.40亿元,同比-10.93%、环比-28.21%;归母净利润 156.81 亿元,同比-6.01%、环比-3.14%。其中,温控、消防环节因在整个储能系统中的成本占比较小,仍有一定议价空间,营收及净利同比均实现增长。

毛利率方面,2023 年产业链整体竞争不断加剧,各环节盈利能力下降,2024 年一季度环比有所回升。2023 年板块整体毛利率为 22.90%,同比+2.42pct,其中 2023Q4 整体毛利率为 23.76%,同比+1.15pct、环比+0.20pct;2024Q1 板块整体毛利率为 25.62%,同比+3.48pct、环比+1.86pct。

归母净利率方面,电芯环节表现相对亮眼,集成/EPC 环节承压明显。2023 年板块整体归母净利率为 9.81%,同比+1.02pct,其中 2023Q4 整体归母净利率为 8.30%,同比-1.43pct、环比-1.54pct;2024Q1 板块整体归母净利率为 11.20%,同比+0.59pct、环比+2.90pct,盈利能力有望逐季修复。

营运表现方面,行业整体付现情况恶化、去库存延续。2023 年末板块整体应收账款同比+20.70%,存货同比-22.17%;2024Q1 板块整体应收账款同比+16.24%,存货同比-13.88%;应收账款增速高于营收,付现情况恶化,存货增速低于营收,行业持续去库中。

储能行业细分板块来看,2023 年营业收入同比增速由高到低分别为 PCS(60.09%)>电芯(22.04%)>集成/EPC(13.56%)>消防(9.80%)>温控(4.99%);2023 年归母净利润同比增速由高到低分别为 PCS(75.23%)>电芯(35.13%)>集成/EPC(20.25%)>消防(19.29%)>温控(-30.39%);2023Q4 营业收入同比增速由高到低分别为 PCS(26.11%)>消防(15.45%)>温控(-4.37%)>电芯(-8.68%)>集成/EPC(-9.61%);2023Q4 归母净利润同比增速由高到低分别为消防(13.41%)>电芯(-8.34%)>PCS(-12.96%)>温控(-79.95%)>集成/EPC(-162.10%);2024Q1 营业收入同比增速由高到低分别为温控(19.73%)>消防(12.65%)>集成/EPC(-8.04%)>PCS(-8.30%)>电芯(-12.40%);2024Q1 归母净利润同比增速由高到低分别为温控(38.33%)>消防(13.42%)>电芯(-0.30%)>PCS(-16.57%)>集成/EPC(-35.14%)。

重点公司

宁德时代:盈利稳定,高分红凸显公司实力。2023年公司锂电池出货量约390GWh,同比+35%,其中动力电池出货量约321GWh,同比+33%,储能电池出货量约69GWh,同比+47%,2023年底库存70GWh,同比持平。

国轩高科:大众入局赋能公司转型,积极出海拥抱全球电动化浪潮。动力端依靠大众背书,实现配套车型由A00级向B/C级转型,2023年公司动力电池装机量同比+28.1%;储能端产品矩阵完备、客户覆盖全球,2023年出货量居全球前十。

阳光电源:全球逆变器龙头,业绩表现持续超预期。光伏领域公司为全球光伏逆变器龙头,2023年出货量再创新高达130GW,同比+68.83%;储能领域公司发布全球首个10MWh全液冷储能系统,2023年全球储能系统发货量达10.5GWh,连续8年居国内企业第一。

苏文电能:民营电能服务龙头,“源-网-荷-储”全端持续发力。传统电力主业领域,垂直一体化布局不断加深,现已完成从电力工程设计、施工、电力设备供应及后端智能用电的全产业链布局,业务资质不断提升、区域壁垒持续突破;同时积极谋求转型,2021年来先后设立子公司江苏光明顶、江苏充动科技,横向布局光伏、储能、充电桩及虚拟电厂等多个领域,不断开辟新增长极。

结尾

储能行业虽利端短期承压,但量端远期无虞,目前落后产能出清,盈利环比逐渐修复,且龙头企业地位稳固,业绩表现亮眼,行业景气成长无虞。

原文标题 : 行业报告 | 储能行业2023年报及2024一季报综述:利端短期承压,量端远期无虞