02 消费级电池+储能,下游空间几何?

除锂矿存量和增量外,如要判断锂价的走势概率,我们还需要测算未来下游需求是否能够消化,进而判断价格走势。

目前,可充电电池的锂需求量占比最大。回溯2015年,50%的锂消耗来自于消费级电池。然而,在2021年,这个数字已经提升至73%,取市场普遍预期的中值,2032年将增至92%。

2021年,两个最大乘用电动汽车市场,是中国和美国。假设,接下来5年,《美国清洁能源法案》激励政策持续实施,美国本土电动汽车销量预计将有17.1%的复合年增长率。

去年,中国本土新能源车销量突破600万辆,业内认为2032年前,每年超过2000万辆,而全球整体新能源车销量预计将达到5500万辆。

除了消费级电池之外,储能也是锂的另一下游终端的主要需求场景。

资料显示,电网储能系统的容量,于2020年超过了离网储能(指发电系统不依赖电网而独立运行)系统的安装量。

锂离子技术在电网及公用事业领域的应用至关重要。因为单个公用事业规模项目部署的能源,预计为几百兆瓦时的数量级。

2021年,全球共计19.8吉瓦时离网储能系统电池使用量,以及32.2吉瓦时的电网使用量。

2022年-2026年间,电网应用的使用量,预计将有44.2%的复合年增长率。随着电网储能普及率不断提升,2032年将达到每年13.8万吨LCE。

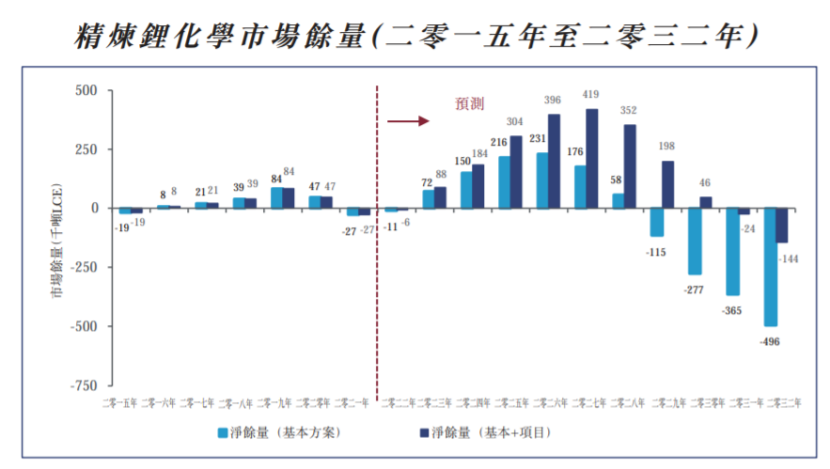

因此,从未来锂矿供给增量来看,尽管锂化学品生产不断增加,但2022年仍然会出现供不应求的状况。

后续的转折将会出现在2023年,这也是上文所述,供给增量大幅增加的起始年份。

不断增加的供大于求缺口,预计将会在2026年达到最高水平,为23.1万吨LCE;随后再次出现供不应求的局面,一直延续到2032年。

2015年-2032年全球精炼锂化学市场余量,来源:天齐锂业港股IPO招股书

上述有关锂矿供求缺口的测算方法,涉及一个市场普遍的“预期差”。

从严格意义上来说,动力电池对于碳酸锂的需求量,分为正极材料的产量和退役电池碳酸锂的回收量。

因为退役电池只是回收已经被利用过的碳酸锂,不涉及对新增锂矿的使用;而正极厂的排产量,对应的才是新增碳酸锂的需求。

而且电池级碳酸锂的需求,不是电池销量或装机量乘以一个调节系数。因为它不包含报废率及客户测试阶段的损耗,如此假设稍显不足。

后续,随着新的电池工厂上线,伴随着较高的初始生产报废率,这种差异可能会扩大。

根据行业历史经验来看,正极材料产量比电动车销售提前了6个月以上,业内也曾出现过,某一年的锂需求和电动汽车锂电池不匹配的情况。

所以,作为锂的最直接下游,也就是整个产业链的中游,正极厂商的排产量将会是更直观的高频跟踪数据。

03 业内扰动因素:逃不过的供给制约

上述供需两端的测算,均是根据业内“线性外推”。但自从2021年开始,供给端频频出现的扰动因素也一直影响着锂矿的供给量(出货量)。

“逆全球化”导致的劳工紧缺。根据西澳大利亚企业的公开电话会议显示,长期的封闭政策导致海外劳工难以进入。

自2020年3月20日起,澳大利亚就因防疫需求关闭边境至2022年3月,在这期间海外劳工难以进入澳大利亚,直接造成劳动力供给不足。

根据Seek数据显示,由于采矿业的持续火爆,2021年1月发布的西澳矿业职位同比增加16%,而澳大利亚全国其他职位仅同比持平。

西澳矿产与能源商会最新统计显示,目前西澳拥有矿工约15万人,而未来两年西澳矿业仍需增加4万名工人。

劳工紧缺容易引发锂矿放量不达预期。受到影响的企业包括前文提及的Pilbara、Wodgina和Finniss项目。

同向对比来看,由于疫情导致工人减少,美国也出现过货物积压及物流运力短缺,而卡车司机等职位多数为墨西哥裔。

令人不得不思考“逆全球化”形势下,此现象会不会同样出现在锂矿的供应端。

(1)环保限产。

近期,欧盟委员会正在评估欧洲化学品管理局(EHCA)的一项关于将碳酸锂、氯化锂和氢氧化锂归类为对人体健康有害的材料的提案,对此提案的最终决定,将在2022年底或2023年初。

这一决定一方面不仅影响ALB的德国工厂,另一方面也会影响欧洲锂矿的扩产。

(2)绿地项目投产延期成为常态。

简单解释一下,绿地和棕地这两个术语源于住宅和工业建筑项目。

绿地项目是在绿色区域(未开发土地)完成的项目;棕地项目是在用于其他用途的已用土地上完成的项目。

对于锂矿这种高污染开采业,由于土地在过去被开发过,因此在重新使用该地时可能会面临一些难题。与现有建筑物一样,有一部分能被发现但不太明显,比如被污染的土壤。

绿地项目则更为明显。因为没有被开发和立项的基础,所以没有历史项目污染指标对土壤环境影响的参照。

所以2021年开始,绿地项目从审批—开采—投产各个环节均不及预期的情况,一直在增加。

不得不提的一点是,未来几年内新增的锂矿项目,基本都是绿地,这也就加剧了产能扩张不及预期的概率。

(3)碳酸锂和氢氧化锂的分化。在业内纷纷只关注锂价的情况下,另一大预期差,来自锂化学品的差异,也就是碳酸锂和氢氧化锂。

根据使用原料不同,氢氧化锂生产,主要分为“锂辉石制备氢氧化锂”和“盐湖制备氢氧化锂”两种路线。

锂辉石可一步直接生产氢氧化锂,盐湖则需要先产出工业级碳酸锂后,再苛化生产氢氧化锂。

氢氧化锂和碳酸锂类似,都是锂盐。

但不同的是,目前碳酸锂主要用于生产磷酸铁锂和三元材料中的中低镍正极材料(NCM 111、523以及部分622)。而氢氧化锂主要用于生产三元材料中的高镍正极材料(部分NCM622,全部的NCM811、90505以及NCA)。

根据目前的市场调研,海外电池厂以高镍三元电池为主,中国三元电池高镍化趋势也在加速。所以锂化学品的分化,也是未来需要注意的一点。

虽然通过上述分析,2023年大概率会出现锂矿供不应求状况的扭转,但基于“线性外推”的基础上,突发情况导致的供给端不及预期的情况,依然存在。

锂价短期内维持超预期高价格,仍有很大的可能性。

但雅宝CEO那句“7年内无法扭转锂矿供给仍然紧缺”的论断,似乎实现起来难度不小。起码重新回归供不应求的态势,要等到2028年以后。

另一个问题是,供给端突发因素会影响锂价多久?从历史经验来看的话,基本会在锂精矿拍卖3次左右,也就是5个月之内。

而对于投资者来讲,在对2023年锂价见顶基础上,市场普遍低估了扰动因素带来的高位持续时间。这或许将会是“预期差”带来的“交易性”机会。

原文标题 : 锂矿大周期:价格还将涨七年?